Как принимать решения, связанные с капиталом

Источник: Kyivstar Business HUB

Определение стоимости капитала — базовый инструмент для принятия финансовых решений. Он лежит в основе управления любым бизнесом. Книга "Настоящая стоимость капитала: практическое руководство по принятию финансовых решений" (The Real Cost of Capital: A Business Field Guide to Better Financial Decisions) является методическим пособием для всех, кто участвует в процессе реализации стратегических и финансовых задач компании. Ведь если глубже понять главные факторы, влияющие на стоимость капитала и компании, то это позволит совершать более качественный выбор новых капиталовложений.

В книге Тима Огиера (Tim Ogier) — бизнес-экономиста с 30-летним опытом, партнера в группе оценки и стратегии британского подразделения PricewaterhouseCoopers (PwC) — капитал определяется как финансовые ресурсы или фонды, которые передаются предприятию и направлены на финансирование проекта с последующим их возвратом. Существует два основных источника капитала: займы и акции. Акционерный капитал — более дорогой источник финансирования, чем долговые обязательства. Поскольку компании не берут на себя каких-либо обязательств по выплате дивидендов определенного размера, а стоимость акций может как возрастать, так и падать, то, соответственно, фирмы должны вознаграждать своих акционеров за риск.

При определении стоимости акционерного капитала используется концепция временных издержек (стоимости денег во времени). Принимая решение о покупке акций определенной компании, инвесторы исходят из того, что доходность этой инвестиции будет, по меньшей мере, не ниже, чем если бы они вложили средства в лучшую из иных доступных возможностей. Уровень дохода по неиспользованной альтернативе и определяет нижний порог доходности совершенной инвестиции.

Рейтинги:

- Bloomberg считает книгу обязательной к прочтению для всех, кто принимает решения, связанные с капиталом.

- Книгу рекомендует главный экономист British Airways Эндрю Сентанс (Andrew Sentence).

- Профессор из Университета Дьюка Кемпбелл Харви (Campbell Harvey) считает книгу необходимой тем, кто заключает международные сделки.

Фактор рисков и диверсификация портфеля ˅

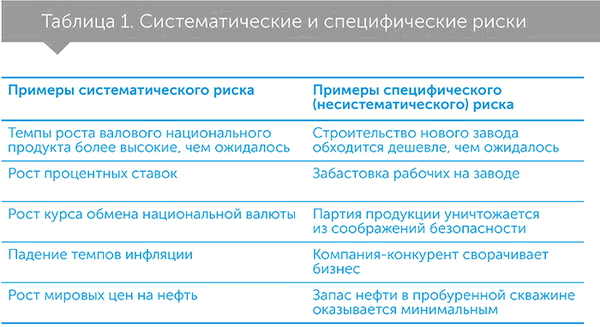

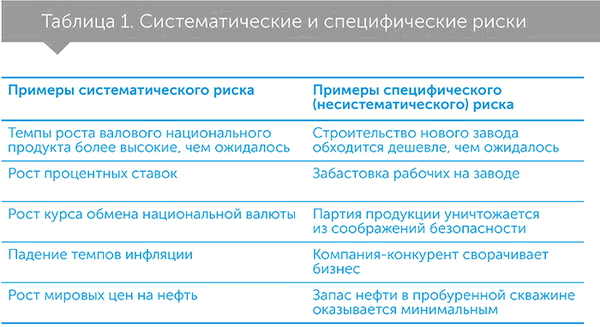

Как известно, людям свойственно стремление избежать рисков, что, вполне очевидно, влияет на стоимость капитала. Существует два типа рисков: специфические (относящиеся к определенной инвестиции или группе инвестиций) и системные (касающиеся рынка в целом и не зависящие от характеристик конкретных инвестиций — табл. 1). При этом правильная диверсификация портфеля позволяет существенно снизить воздействие специфических рисков.

Нобелевский лауреат Гарри Марковиц в опубликованной в 1952 году статье первым проанализировал воздействие диверсификации портфеля на уровень рисков и доходности. Он отметил, что инвесторы могут уменьшить уровень риска, вложив деньги в различные компании или проекты. Если инвестиционный портфель состоит из достаточного количества акций, то в среднем снижение доходов по акциям компаний, на которые повлияли негативные специфические обстоятельства, компенсируется увеличением доходности акций игроков, оказавшихся в сфере воздействия благоприятных для себя факторов.

Проведенный авторами анализ портфелей компаний из перечня Standard&Poor’s 500 в период с июля 2000 по июнь 2002 года показал: по мере добавления все большего количества новых пакетов акций в портфель стандартное отклонение от среднего уровня его доходности сначала резко снижалось, а далее выравнивалось. В целом, как только количество пакетов в портфеле достигает значения 20 и более, снижение уровня специфического риска практически прекращается. И далее единственным фактором, влияющим на степень сопряженного с портфельными инвестициями риска, является рынок.

Однако, как отмечается в книге, недооценка специфических рисков является огромным пробелом в теории финансов. На самом деле риски данного типа крайне важны для инвесторов, так как определяют ожидаемые денежные потоки и, соответственно, предполагаемые доходы и курс акций. Следует учесть и то, что вкладывать деньги можно только в компании, руководители которых демонстрируют умение управлять специфическими рисками, что проявляется в способности минимизировать воздействие неблагоприятных факторов и обращать на пользу бизнесу благоприятные.

Пять основных мыслей:

- Определение рисков является краеугольным фактором оценки любой инвестиции. Риски подразделяются на два типа: специфические (сопряженные с конкретным капиталовложением) и систематические (касающиеся рынка в целом).

- Чаще всего для оценки систематического риска используется модель САРМ. В ее основе лежит ряд допущений, которые не всегда соответствуют действительности, что отражается на точности результата. В формулах альтернативных подходов (APT, модель Фама-Френча) используется больше переменных, однако их сложно применять на практике.

- Существует два основных подхода к определению оптимального соотношения долговых обязательств и акционерного капитала: отраслевой бенчмаркинг и фундаментальный анализ.

- Применение традиционных методов оценки фондового рынка в сфере электронной коммерции обнаружило свою несостоятельность. Учитывая нынешний уровень неопределенности, любое заявление о том, что та или иная компания непременно добьется успеха, является спекулятивным.

- Независимо от того, какой подход используется при оценке компании или инвестиции, необходимо откорректировать полученный показатель с учетом конкретных обстоятельств.

Стоит задуматься:

- С какими системными и специфическими рисками сталкивается ваша компания?

- Какие специфические риски остаются недооцененными?

- Какие факторы, связанные с кадрами, могут негативно сказаться на стоимости компании?

Cледует сделать:

- Продумать, как ослабить зависимость бизнеса от конкретных менеджеров либо специалистов.

- Провести аудит имеющихся компетенций, связанных с управлением специфическими рисками.

- Провести управленческую сессию, где будет определено оптимальное соотношение собственных и заемных средств.

|