|

В процессе работы над книгой "Финансовый директор как интегратор бизнеса" мы вели интенсивные и часто весьма продолжительные дискуссии с финансовыми директорами ведущих мировых компаний. И хотя они работали в разных отраслях, имели разный уровень подготовки и зачастую несхожие приоритеты, в ходе дискуссий выявилось три общих момента.

- Прозрачность и доверие остаются и будут оставаться высшими приоритетами. Сегодня в любой отрасли финансовому директору особенно необходимы профессионализм, приверженность финансовой дисциплине и более ответственное управление рисками. Стремление к прозрачности, в возникновении которого не последнюю роль сыграли изменения в законодательстве, внесенные после скандалов в сфере бухгалтерского учета, рождает новые инициативы в отношении стандартов отчетности и учета. Надлежащее информирование внешних заинтересованных сторон о внутрикорпоративных процессах становится очень важной задачей финансового директора.

- Стремление к упрощению вызывает изменения структур и процессов. Упрощение бизнеса рассматривается и как настоятельная необходимость, и как реально достижимая цель. Сокращение числа бизнес-единиц, брендов, систем — все это примеры того, как компании решают эту проблему. Наше исследование показывает, что многие финансовые директора широко используют общие центры обслуживания, ускоряют закрытие счетов и упрощают процессы бюджетирования. Возобновляется интерес к аутсорсингу ключевых функций финансовой службы.

- Стремление к повышению рентабельности инвестиций в технологию ведет к принципиальному изменению инвестиционных решений. Многие крупномасштабные технологические программы, которые еще недавно принимались без особых проблем, теперь откладываются. Инвестиции осуществляются только при наличии убедительных доказательств быстрой отдачи и достаточной выгоды.

Финансовые директора ведущих мировых компаний вынуждены добиваться более значительных выгод от автоматизации за счет соединения наиболее перспективных технологий с существующими ERP-системами. При этом они внимательно следят за появлением новых технологических инструментов. Акцент в финансовой сфере смещается с обработки транзакций на поддержку принятия решений. Стратегическое и технико-экономическое обоснование должно быть более точным и веским.

Технологические варианты и решения множатся быстрее, чем когда-либо раньше, так что во многих компаниях возникает мешанина разнородных систем, которые нелегко заставить работать вместе (мы называем это системное спагетти). И хотя пока в поисках более ясных стратегий интеграции финансовые директора обращаются к своим ИТ-директорам, они все чаще обнаруживают, что им приходится искать подходящие решения в своей области. Почему? Главным образом, потому, что интеграция бизнеса — это не просто технология. Это еще и устранение излишней сложности, упрощение бизнес-процессов и реальная поддержка принятия решений. Выгоды, которые обеспечивает истинная интеграция, огромны, но для этого необходимо принимать жесткие решения. И все чаще это приходится делать именно финансовому директору!

Достижение баланса между тем, что ценят потребители, и тем, что создает стоимость для акционеров, также одна из важнейших задач финансовых директоров. Более того, взаимоувязка акционерной стоимости, потребительской стоимости и стоимости нематериальных активов и фокусирование на них процессов управления финансами компании требуют радикальной переориентации мышления. Традиционный стиль мышления почти не выходит за рамки классического учета материальных активов по первоначальной стоимости. Конечно, прежние функции финансового директора и его команды не теряют своего значения. Но в новом, изменившемся мире управленческое мышление стало иным: за основу берутся не прошлые данные, а будущие результаты, которые определяются умением стабильно извлекать доходы из нематериальных активов.

Возьмем представления о будущем финансовой службы, изложенные в заявлении о миссии одной из крупных нефтяных компаний.

— ... Мы хотим, чтобы наша финансовая служба...

Стала небольшой, но эффективной:

помогала создавать новый бизнес, управляла интеграцией.

Искоренила ручную обработку транзакций:

использовала сеть для интеграции и автоматизации процессов.

Напоминала диспетчерскую нефтеперегонного завода:

могла контролировать огромные потоки транзакций, осуществляя управление по отклонениям.

Использовала информационные веб-порталы:

помогала принимать более обоснованные и своевременные решения.

Насколько удалось продвинуться в этом направлении? В какой мере финансовые службы ведущих компаний претворили это видение в практику? В большинстве случаев вам скажут, что обработка транзакций стала намного эффективнее и немало сделано для глобальной стандартизации ERP и развертывания общих центров обслуживания. В этой главе мы подробнее рассмотрим реальные достижения отдельных компаний: осуществленные преобразования и полученные к настоящему времени результаты. Приведенные ниже примеры показывают, что инвестиции в информационные технологии приносят определенные выгоды, но очень немногие компании (в том числе и глобальные лидеры) удовлетворены качеством своей инфраструктуры поддержки принятия решений.

ПРИМЕР

Преобразование финансовой службы в United Biscuits

Эта британская компания по производству потребительских продуктов развернула в масштабах всего предприятия программу изменений с целью максимально использовать портфель своих брендов и повысить прибыльность. Когда Иан Крей стал финансовым директором этой компании, он занялся преобразованием финансовой службы. Независимое исследование показало, что на тот момент она не соответствовала новой стратегии компании. Иан говорит: «Работники финансовой службы ощущали потребность в изменениях. Наше подразделение не вписывалось в новую бизнес-стратегию компании и обходилось слишком дорого. Структура финансового отдела была такой, что его персонал фактически не участвовал в создании стоимости. Отсутствие четких правил и дисциплины не позволяло добиться согласованности данных отчетности и учета, а процессы обработки транзакций, организованные на основе решений SAP, нуждались в реконструировании. В результате функции дублировались, а финансовые процессы не удовлетворяли потребности бизнеса. И это при том, что финансовая служба играла существенную роль в корпоративном управлении. Одним словом, у нас были очевидные предпосылки для серьезных изменений».

За год компания сократила штат финансовой службы примерно на треть. После создания общего центра обслуживания доля работников, занятых обработкой транзакций, заметно сократилась, а основным направлением развития стала поддержка ключевых решений, т. е. участие в процессе создания стоимости. Предполагается, что эти преобразования должны принести компании United Biscuits (UB) следующие выгоды:

- совершенствование планирования:

|

сокращение циклов подготовки и утверждения бюджета;

|

- совершенствование отчетности:

|

централизация и согласование;

|

- правильное выполнение заданий с первого раза:

|

число ошибок при выполнении транзакций должно уменьшиться вдвое;

|

|

|

учетные регистры теперь закрываются в течение трех дней по окончании месяца;

|

|

|

затраты на обработку транзакций должны уменьшиться еще примерно на 40%.

|

Кроме того, Иан Крей поставил целью более чем вдвое увеличить время, которое персонал службы может тратить на поддержку принятия решений. Иначе говоря, цель состоит в том, чтобы в финансовой службе видели «партнера-эксперта». Программа преобразования финансовой службы скоординирована с другими программами внутренних изменений и требует дисциплинированного и структурированного подхода. «Для успеха преобразований в Великобритании и континентальной Европе необходимо жесткое управление проектом, — говорит Бриджит Гренвилл-Клив, ответственная за изменение финансовой службы. — Наряду с руководителями и инициаторами проекта мы также вовлекли в работу над этой программой многих сотрудников финансовой службы, работающих с клиентами». Большое внимание уделялось общению с ключевыми заинтересованными лицами, и для достижения ощутимых результатов были установлены весьма жесткие сроки. Восемь рабочих групп занимались двумя принципиально важными аспектами:

- программой базовых изменений — инициативой в сфере отчетности, планирования, транзакций и организационной перестройки;

- концептуальной основой программы — определением процедур управления программой преобразования и приоритетов по четырем направлениям: ценности, коммуникации, технология и политика.

Очень большое внимание уделялось подготовке персонала. Например, одна из инициатив предусматривала повышение квалификации сотрудников параллельно с усилением их мотивированности и укреплением морального духа. Определить, насколько успешно закрепляется новая культура, помогало анкетирование. Все инициативы позволяли однозначно оценивать получаемые от них выгоды. Индикаторы эффективности и результаты этапов проекта анализировались ежеквартально.

Хотя для совершенствования процесса обработки транзакций есть еще немало возможностей, внимание Иана Крея теперь сконцентрировано на поддержке принятия решений: «Эта инициатива охватывает всю цепочку создания стоимости. Для нас очень важна возможность учета по категориям продуктов, и мы сосредоточились на поддержке стратегий органического роста для наших брендов и сокращении затрат в цепочках поставок. Все коммерческие решения подвергаются тщательному анализу с целью оценить риск и повысить отдачу.

Я жду от своих подчиненных поиска возможностей создания стоимости и творческого подхода к их использованию. Мы намерены делиться методами, инструментарием и знаниями со всей нашей организацией. Наша роль изменяется: мы превращаемся из счетоводов в деловых партнеров. Я полагаю, что финансовой службе сегодня следует не просто сокращать расходы до какого-то уровня, например до 1% продаж. Она должна играть ключевую роль в преобразовании организации в целом».

|

UB нуждалась в улучшении результатов своей деятельности. В рамках общекорпоративной программы изменений финансовая служба намерена провести серьезную «хирургическую операцию» и ускорить собственное преобразование. После реорганизации финансовой службы осуществлять изменения будет все труднее и труднее, поскольку очевидные пути уже использованы. Компании, находящиеся на том же этапе развития, что и UB, начинают искать новые технологии, которые позволят им перейти к следующему этапу развития.

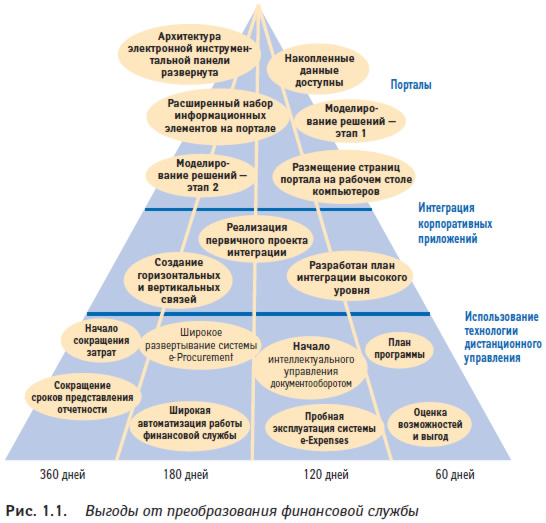

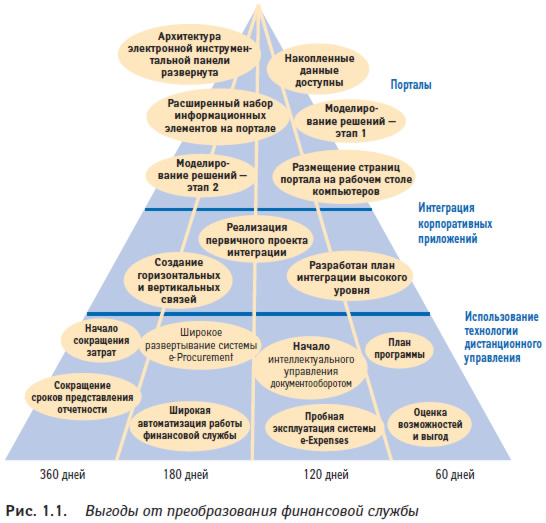

На рис. 1.1 показано, как финансовая служба крупной фармацевтической компании структурировала в своей программе изменений выгоды от использования порталов, интеграции приложений и технологии дистанционного управления (lights-out) для обработки транзакций. Обратите внимание на темпы реализации программы, в частности на 60-дневные этапы и ожидаемые результаты через 360 дней.

Исследование, проведенное в ходе работы над этой книгой, показало, что наилучших результатов достигают компании, разрабатывающие тщательно структурированные программы преобразования финансовой службы с «напряженными» целями. Чаще всего подобную инициативу можно отнести к одной из трех категорий.

- Программы изменения корпоративной культуры. Их осуществляют компании, в которых генеральный директор и его коллеги по совету директоров видят необходимость радикального организационного преобразования. Характерные особенности подобных программ: резкое сокращение расходов, быстрые изменения и активное привлечение талантливых менеджеров извне. Финансовый директор здесь должен встать во главе радикальной перестройки финансовой службы, как в случае с United Biscuits.

- Программы ERP. Они осуществляются компаниями, которые стремятся к упрощению и стандартизации бизнес-процессов в масштабах всего предприятия с использованием соответствующей технологии. Финансовая служба — это фундаментальная и неотъемлемая часть системных изменений. Глобальные компании или недавно установили у себя ERP-системы, или развертывают их в настоящее время. Основную выгоду они получают в результате оптимизации обработки транзакций. Ниже мы рассмотрим характерный пример — компанию Microsoft.

- Программы бизнес-партнерства. Они характерны для компаний, которые не нуждаются в радикальных преобразованиях и, как правило, уже имеют ERP-системы. Такие программы наиболее сложны, поскольку предполагают радикальное изменение самой природы финансовых службы и не могут основываться на каком-либо единственном системном решении. Здесь нужна не революция, а эволюция. На финансового директора ложится трудная задача изменить квалификационную базу своего персонала, интегрировать финансовую службу с остальной частью бизнеса и координировать действия с внешними деловыми партнерами. Ниже в этой главе мы продемонстрируем глубину и масштабы необходимых изменений на примере компании Diageo — крупнейшего производителя потребительских продуктов.

|

|