|

В течение моей жизни две вещи в корне изменили мир: путешествия и технологии.

В детстве моя жизнь протекала в местной среде. У нас был газетный киоск, паб, магазины и гараж (автозаправочная станция), и все мои друзья жили в радиусе 25 километров. Мой отец работал в городе, расположенном в 20 километрах от того места, где мы жили, и все его друзья тоже жили и работали поблизости. Самой дальней точкой нашей сети контактов были мои дедушка и бабушка, которые жили в Девоншире, в 320 километрах от нас. Мы ездили к ним один раз в год; это путешествие занимало почти восемь часов, а дорожная сеть состояла из второстепенных дорог. Самые быстрые дороги — скоростные автомагистрали, соединяющие разные города, — в то время только строились.

На первый взгляд может показаться, что это воспоминания о XIX столетии, однако я говорю о событиях 50-летней давности. В те времена мой отец однажды побывал в Бостоне. Мне казалось, что он отправился на Луну, поскольку никто из нас не ездил так далеко. Я провел свой первый заграничный отпуск в Испании, а на самолете впервые летал в 1973 году и чувствовал себя настоящим астронавтом.

Сейчас я путешествую постоянно. Сегодня добраться в регионы мира, открытые великими исследователями всего сто лет назад, так же легко, как к моим дедушке и бабушке 50 лет назад.

Благодаря современным технологиям все изменилось еще больше, и теперь все обитатели планеты могут установить друг с другом связь. У меня много друзей по всему миру, а не только там, где я живу; семь миллиардов человек (когда я родился, было всего три) сегодня могут общаться друг с другом напрямую с помощью мобильных социальных сетей.

Меня поражает тот факт, что в нынешнем глобально связанном мире, кардинально изменившемся благодаря путешествиям и технологиям, банковская сфера отстает по всем статьям. Например, на днях я получил чек в канадских долларах. Я внес его на свой счет, а спустя неделю мне пришло письмо из банка, в котором говорилось: «Мы получили ваш чек в канадских долларах и отправили его для обработки в банк, который его выдал. Мы не знаем точно, сколько времени уйдет на обработку чека, поэтому советуем рассчитывать примерно на шесть недель. Кроме того, все расходы в связи с обработкой чека будут вычтены из суммы вклада».

Мне пришлось принять это как свершившийся факт. Через шесть недель я получил уведомление, в котором сообщалось, что платеж обработан, но банк-получатель взыскал с меня 127 канадских долларов, а мой банк — 50 фунтов за обработку транзакции. Другими словами, мы живем в мире, в корне изменившемся под влиянием технологий и ставшем глобальным благодаря возможности путешествовать, а банковская система даже не способна обработать чек без пересылки документов по наземным почтовым сетям, требующей большого объема ручной обработки. Вот это действительно напоминает XIX век.

Когда я думаю о том, что на обработку чека из Канады требуется шесть недель и значительные расходы, это напоминает мне о выступлении Хайди Миллер в 2004 году на крупнейшей банковской конференции SIBOS (от англ. Swift International Banking Operations Seminar — «Международная конференция по банковским операциям SWIFT»), о котором говорят до сих пор.

Что же такого сказала Хайди Миллер, что это привлекло всеобщее внимание?

Она поставила ряд важных вопросов, в том числе:

- Почему банки настолько все усложняют для клиентов?

- Как банки могут помочь клиентам стать эффективнее и продуктивнее, когда их собственные операционные системы такие дорогостоящие, раздробленные, несвязанные, устаревшие и несовместимые с другими системами?

- Если банки действительно стремятся стать лидерами в сфере платежей и ценных бумаг, почему так много инноваций в их бизнесе осуществляются не банками?

- Если банки могут отправлять защищенные сообщения любой компании по интернету, зачем платить им SWIFT за предоставление этой услуги?

Последний вопрос был самым каверзным, учитывая, что конференцию организовала SWIFT. Вот почему в банках до сих пор обсуждают эту речь. Кроме того, Хайди Миллер обратила внимание еще на одну проблему:

Позвольте рассказать историю о моем друге, живущем в Европе, который купил катер в Великобритании. Этот джентльмен — известный бывший руководитель крупной глобальной компании по предоставлению финансовых услуг. Он в высшей степени кредитоспособен. на его счете в американском банке было достаточно денег для покупки нескольких катеров. Когда катер был готов, он позвонил в банк, чтобы произвести платеж. Но в банке ответили, что на перевод денег понадобится около шести недель. Мой друг мог бы отправиться на корабле в Нью-Йорк, снять наличные с банковского счета, не спеша поужинать и вернуться назад в Великобританию — при этом у него еще осталось бы время на круиз по Средиземному морю, прежде чем завершился бы перевод средств с его счета.

За десять лет ситуация не изменилась. На самом деле закон о налогообложении зарубежных счетов, меры по борьбе с отмыванием денег и правило «Знай своего клиента» еще больше усугубили ситуацию и вынудили людей искать обходные пути. Возможно, PayPal стал для банков неприятной проблемой, но объем обработки платежей с помощью этой платежной системы стремительно увеличивается благодаря той легкости, с которой она позволяет вести международную торговлю. А биткоин создавался именно для того, чтобы преодолеть упущения банковской системы.

Система Bitcoin, как и PayPal, существует только потому, что банковская система не поддерживает перевод денег в новой сети. И если она по-прежнему функционирует в старом мире, предшествовавшем глобализации путешествий и технологий, то новый мир вынужден создать нечто такое, что заполнило бы этот пробел. Этим «нечто» и стал биткоин.

Система Bitcoin восполняет недостаток глобальной подключенности и, в отличие от моего канадского чека, позволяет бесплатно переводить деньги по всему миру через интернет. Никаких комиссионных, никакого ожидания и никаких проблем. В этом и состоит сила обмена ценностями посредством системы Bitcoin, а также причина, по которой банкам необходимо максимально сосредоточиться на переменах.

Мы не киборги, мы люди и танцуем под другую музыку

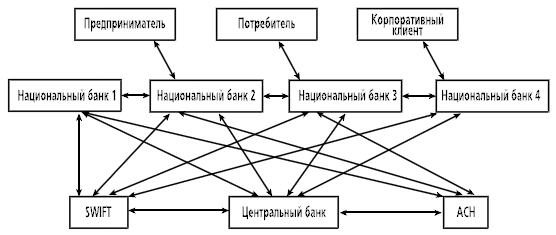

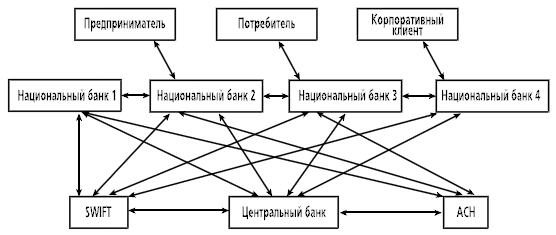

Анализ разногласий между старым и новым миром финансов, а также причин, по которым некоторые банки не соответствуют требованиям XXI века, поднимает еще ряд вопросов. В частности, о контроле и централизации. Банки изначально создавались, чтобы держать все под контролем. Им необходимо контролировать полный цикл всех процессов. Именно поэтому банки весьма неохотно прибегают к аутсорсингу и строят собственные центры обработки данных, вместо того чтобы воспользоваться ресурсами Amazon или других компаний. Банкам приходится разрабатывать собственное ПО, системы и сервисы, поэтому в них работает больше программистов, чем в Microsoft. Банки не доверяют сервисам коллективного пользования и другим структурам, поэтому все финансовые транзакции выполняются в двустороннем порядке между двумя контрагентами. Все это вполне приемлемо в мире физического представления данных, но в эпоху облачных распределенных сервисов не работает. По сути, вся вертикальная схема сквозной обработки финансовых транзакций изначально ошибочна.

Аналогичным образом структура банковской системы в принципе непригодна для современного мира, поскольку она создавалась в расчете на применение в физической среде. Местные банки обслуживали местных жителей в местных отделениях, отчитываясь в централизованном порядке перед центральным органом, в качестве которого, как правило, выступал центральный банк страны.

Такая устаревшая структура стала причиной всех проблем с изменением платежных систем, как в случае 15-летней программы изменений в еврозоне под названием SEPA (от англ. Single Euro Payments Area — «единая зона платежей в евро»). Платежные системы использовали центральные клиринговые палаты, которые функционировали под управлением коллегиальных банковских органов страны и регулировались центральным банком. Сейчас нет ни стран, ни центральных банков — только мир и всемирная сеть. Следовательно, модель двустороннего проведения транзакций между контрагентами, разработанная в прошлом столетии и рассчитанная на использование в рамках страны, неприемлема в мире децентрализации и делает биткоин еще более привлекательным.

Давайте проанализируем это в контексте телевещания. В эпоху контроля и централизации развлекательные передачи транслировались всего несколькими национальными телеканалами и были ориентированы на массового зрителя. Такие передачи велись на местном языке и фокусировались на местных и национальных событиях. У телеканалов были центральные офисы, как правило, расположенные в столице страны, и они могли получать высокую прибыль за счет рекламы.

Теперь мы можем вести трансляцию из своей спальни на весь мир. Люди обмениваются информацией, сидя в кафе, и сами становятся медиаканалами. Они одновременно и создают, и потребляют контент, а используемые ими средства коммуникации носят глобальный характер. Язык и границы перестали быть препятствиями.

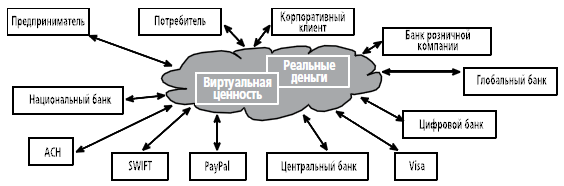

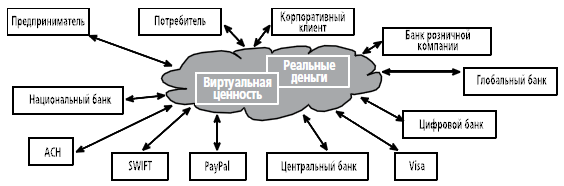

Банки попытались поддерживать такую структуру, но в качестве полноценной альтернативы подобный подход оказался слишком неопределенным. И все же альтернативная бизнес-модель формируется и включает криптовалюты и виртуальные хранилища ценностей. По мере ее распространения банки обнаружат, что клиенты создают собственную финансовую экосистему, соответствующую их образу жизни, а система централизованного контроля разрушится в одночасье. Будет особенно интересно наблюдать, как это скажется на местных банках, обслуживающих потребности местных жителей посредством двусторонних структур, основанных на взаимодействии между контрагентами.

После 2010 года сеть начала наносить банковской системе тяжелые удары. Влияние и богатство сети всецело связаны с интерактивностью. Последняя подрывает существующие системы и влечет за собой децентрализацию, поскольку теперь у каждого есть право голоса. Децентрализация контроля — это то, что мы видим в социальных медиа и что происходит с развлечениями и обменом ценностями.

Возможно, банки действительно увязли в прошлом, но прошлое нельзя игнорировать

Банковская система действительно устроена иначе, к тому же существует явное несоответствие между старыми системами обмена ценностями (рынками финансовых услуг) и новыми системами ValueWeb, создаваемыми финтех-сообществом. Это несоответствие обусловлено необходимостью взаимодействия между старой и новой системами. Старую систему следует перевести на новую платформу с минимальным риском для новой системы, а новую систему нужно строить таким образом, чтобы старая могла с ней сравняться.

Чем больше я размышляю об этом несоответствии, тем больше замечаю его присутствие в каждом аспекте банкинга. Действующие банки должны перейти на цифровую платформу, но сделать это действительно трудно при наличии 42 депозитных, 57 транзакционных и нескольких десятков других систем, созданных в разное время и теперь используемых в работе банка в результате слияний и поглощений, а также действий чрезмерно активных в прошлом директоров по информационным технологиям. Предпринимаются попытки объединить эти системы, но стоимость замещения старых систем по сравнению со стоимостью поддержания их работоспособности по-прежнему остается ключевым фактором.

Сегодня клиенты, мобильный интернет, цифровая трансформация, облачные технологии, технология блокчейн и многое другое требуют перехода банковской системы на новую платформу, но сопряженный с этим риск и затраты все еще слишком велики. В пределах одного банка это известный фактор и известный риск, но с этим сталкиваются все банки.

Между тем новаторов и разработчиков огорчает тот факт, что старые банки бездействуют, не обновляют и не усовершенствуют имеющиеся системы, а также не стремятся лидировать в области внедрения передовых технологий. Их удивляет отсутствие четких структур данных, удобных способов их анализа и игнорирование имеющейся у банков информации о клиентах. Они не понимают, почему нельзя принять новый мир и просто избавиться от старого.

Однако новый мир не может существовать без старого, и наоборот. В старом мире все налажено и работает прямо сейчас. Такие системы, как Visa, MasterCard, SWIFT, EBA, ECB, CHIPS, Fedwire, RTGS AHC, обеспечивают функционирование банковской системы. Сети кредитных карт, системы денежных переводов и контрагентов позволяют банкам, торговым компаниям, корпорациям и учреждениям поддерживать заслуживающее доверия и надежное взаимодействие. Все это невозможно демонтировать и ликвидировать в одночасье. Но старые системы должны работать наряду с новыми. Именно поэтому банки вкладывают столько денег в поддержание унаследованных систем. По этой же причине, независимо от потребности в переменах, по-настоящему важную роль играют только те новые системы, которые представляют собой надстройку над старыми банковскими сетями (Apple Pay, PayPal, Moven, Simple и другие).

Не так давно я обнаружил два момента, иллюстрирующих несоответствие между старым и новым. Первый — исследование, в ходе которого было установлено, что в 2014 году европейские банки потратили на информационные технологии 40 миллиардов фунтов стерлингов, но только 7 миллиардов из них вложены в новые системы (17,5%), а оставшиеся 33 миллиарда фунтов (82,5%) израсходованы на устранение дефектов в унаследованных системах и их поддержание в рабочем состоянии. Это и есть то наследие, которое разочаровывает, но именно его необходимо перевести на новую платформу, причем речь идет не только об унаследованных системах, а обо всем, что досталось в наследство от прошлого.

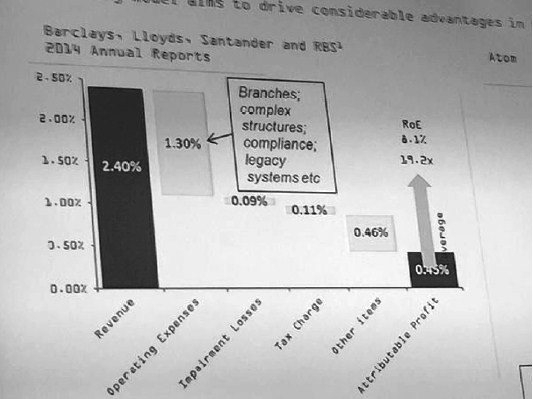

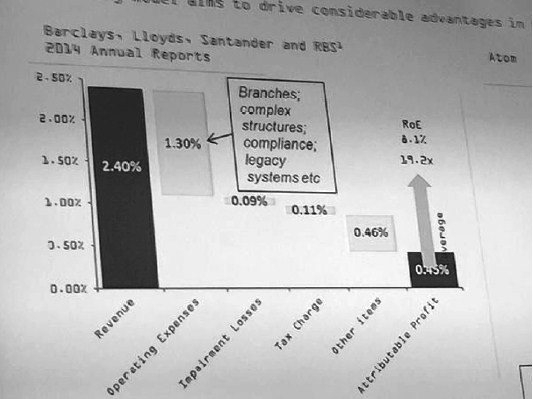

Второй момент — слайд, использованный Энтони Томсоном (сооснователь Metro Bank и Atom Bank) в своей презентации на одной из недавних конференций. На нем показано, что половина операционных затрат банков связана со всем тем, что досталось в наследство от прошлого. Унаследованные здания, унаследованные процессы, унаследованные системы и даже некоторые «унаследованные» люди. Об этом наследии знают СЕО и советы директоров банков, но избавиться от него за один день невозможно. Его нужно перевести на новую платформу.

На самом деле вопрос в следующем: можно ли достаточно быстро перевести унаследованные системы на новую платформу, чтобы они не отставали от новых бизнес-моделей и инновационных компаний?

Ответ утвердительный, поскольку, помимо всего прочего, банкам достались в наследство еще и клиенты. Именно поэтому половина расходов банков сосредоточена на унаследованных системах: клиенты хотят, чтобы остались отделения банков, чтобы по-прежнему можно было пользоваться чековыми книжками, иметь доступ к кассам и так далее. Вот почему банки не отказываются от старого, а просто дополняют его новым. Кроме того, наличие клиентов — преимущество действующих банков. У многих банков миллионы клиентов, и они вряд ли легко изменятся.

Например, в британском Metro Bank заявляют, что в сорока его отделениях ежемесячно открывается около 15 тысяч новых счетов. Но сколько клиентов переводят свои основные счета в Metro Bank? Получить такую информацию достаточно трудно, однако в январе организация Payments Council опубликовала данные, которые показывают, кто пользуется услугой перевода счетов, и первое место на данный момент занимает банк Santander.

Лидеры и отстающие

|

Бренд

|

Доходы

|

Убытки

|

Чистая прибыль

|

|

Santander

|

78 734

|

18 812

|

59 922

|

|

Halifax

|

40 794

|

25 669

|

15 125

|

|

Nationwide

|

25 243

|

10 383

|

14 860

|

|

Мелкие участники рынка (C Hoare & Co, Virgin Money, Cumberland Building Society, Reliance Bank, Tesco Bank)

|

689

|

499

|

190

|

|

Банк Шотландии

|

3 790

|

4 093

|

-303

|

|

Danske Bank

|

541

|

910

|

-369

|

|

Банк Ирландии (в том числе почтовые отделения)

|

333

|

820

|

-487

|

|

AIB Group (Великобритания), в том числе First Trust Bank и Allied Irish Bank

|

159

|

956

|

-797

|

|

Банк Ольстера

|

180

|

1 515

|

-1 335

|

|

Lloyds Bank

|

53 019

|

59 335

|

-6 316

|

|

Clydesdale Bank (в том числе Yorkshire Bank)

|

1117

|

8 955

|

-7 838

|

|

RBS

|

2 735

|

11 258

|

-8 523

|

|

HSBC (в том числе First Direct Marks & Spenser)

|

18 949

|

30 082

|

-11 133

|

|

NatWest

|

12 674

|

27 542

|

-14 868

|

|

Co-operative Bank (в том числе Smile)

|

4 508

|

23 611

|

-19 103

|

|

Barclays

|

9 455

|

31 574

|

-22 119

|

Источник: paymentscouncil.org.ua. В таблице представлены данные только по тем клиентам,

которые воспользовались услугой гарантированного перевода счета.

Почему у банка Santander такие высокие показатели? Из-за привлечения клиентов. Счет 123 не приносит банку выгоды, но он оказался весьма эффективным в плане захвата доли рынка краткосрочных депозитов.

Так как же новые банки намерены конкурировать со старыми? Они будут предлагать продукт-приманку, чтобы заинтересовать некоторых клиентов перевести к ним свои счета? Или рассчитывают на то, что сыграет свою роль их имидж новых, интересных, привлекательных участников рынка?

Я уже сейчас готов заверить вас в том, что второй способ точно не оправдает ожиданий новых банков. Привлечение клиентов и перемены — серьезнейшая задача для любого стартапа. Именно поэтому в mBank часто заявляли, что их цель — заполучить 4,3 миллиона клиентов, которые присоединились бы к банку на его пути к дигитализации, к переходу от старых банковских платформ на новые. В mBank отмечают, что новые стартапы — мелкие игроки на фоне остальных участников рынка. Fidor Bank, единственный цифровой банк в Германии, привлек менее 100 тысяч клиентов; у итальянского Che Banca!, работающего при поддержке более крупного банка (Mediobanca), всего полмиллиона клиентов, хотя у него есть возможность распространять свои продукты через отделения банка.

Таким образом, ключевой вопрос: смогут ли новые банки удержаться на рынке, если им предстоит столкнуться с убытками в течение всего периода, пока они будут создавать новые системы и привлекать клиентов?

На код мы уповаем

Что касается замещения программами и серверами зданий и людей, то цель стартапов в области финансовых технологий — заменить модель, в которой центральное место занимает банк, моделью, где во главе угла стоит процессор. Это существенно снижает маржу, поскольку процессор выполняет работу, которая раньше делалась вручную. В Zopa обходятся без дорогостоящей организационной структуры, обеспечивающей принятие вкладов, и используют процессоры для их распределения среди заемщиков. Цель технологии Bitcoin с самого начала состояла в замещении банковской системы. Первые строки технического описания биткоина, представленного Сатоши Накамото, — лучшее тому подтверждение: «Пиринговая версия электронных денег позволяет передавать онлайн-платежи непосредственно от одной стороны к другой, минуя финансовые учреждения».

У всех этих процессов есть одна общая цель — избавиться от избыточной и дорогостоящей физической инфраструктуры, заменив ее цифровой.

В настоящее время банки уже не бездействуют. Они приняли вызов, поэтому многие из них разрабатывают и предлагают сервисы на основе API, чтобы процессинг осуществлялся на базе их собственных, а не внешних ресурсов. Интересно, что правительства также в курсе этой проблемы. Например, многие могли и не заметить, что в проекте бюджета, представленном канцлером казначейства Великобритании осенью 2014 года, есть такая строка: «Правительство Великобритании должно объявить "сбор информации" о том, как можно использовать API в банкинге, чтобы повысить прозрачность и помочь клиентам сравнивать предложения поставщиков финансовых услуг».

Поскольку банки переходят к конкуренции, основанной на отдельных компонентах банкинга, правительства переходят к регулированию, ориентированному на эти компоненты. По мере того как процессоры заменяют людей, а цифровая инфраструктура вытесняет физическую, мир стремительно меняется. Надеюсь, вы не отстаете?

|

|

|