|

Прежде чем начать разговор о стратегиях инвестирования, давайте поговорим о том, что лежит в основе изменения цен акций. После этого обсуждение различных стратегий будет иметь прочную основу.

Всем известно, что цены акций определенным образом соотносятся с доходностью. Суть, однако, заключается в том, что цены идут вверх или вниз в зависимости от того, как рынок воспринимает перспективы будущей доходности той или иной акции, а также от того, верят ли инвесторы в возможность достижения указанных показателей доходности. Если бы цены акций реагировали исключительно на то, обеспечил ли эмитент заданный уровень прибыли или нет, то у компании, которой не хватило, скажем, одного цента до установленной планки прибыли на акцию, цены акций упали бы примерно на столько же в процентном отношении. Например, если по прогнозам ожидалось, что компания «А» заработает во втором квартале 12 центов на акцию, а в итоге фактическая прибыль составила 11 центов, то эта компания недополучила около 8% ожидаемой прибыли. Следовательно, логично было бы ожидать, что цена ее акций упадет примерно на столько же. Однако в действительности зачастую происходит совершенно иное.

Цена акций компании, недополучившей всего один цент прогнозируемой прибыли, может упасть на 30, 40 или 50%, а порой и более. С чем это связано, спросите вы. Причина кроется в опасениях, что понижение прибыли в этом квартале может стать предвестником еще более тяжелых последствий — например, неспособности компании обеспечить целевой рост прибыли. Иными словами, инвесторы станут бояться, что если компания заявила о росте прибыли на 20%, то фактический рост может составить лишь 10-15%. Подобное восприятие (пусть и кажущееся нелогичным) снижает доверие инвесторов компании к потенциалу ее роста, что часто становится причиной серьезного падения цен акций эмитента.

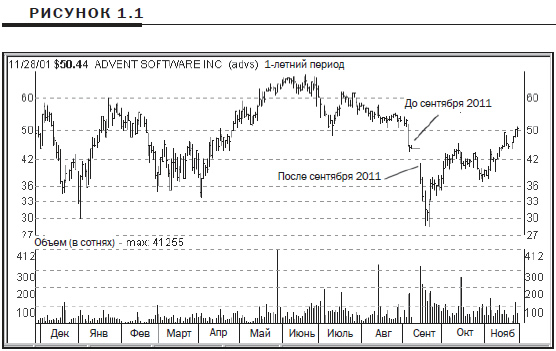

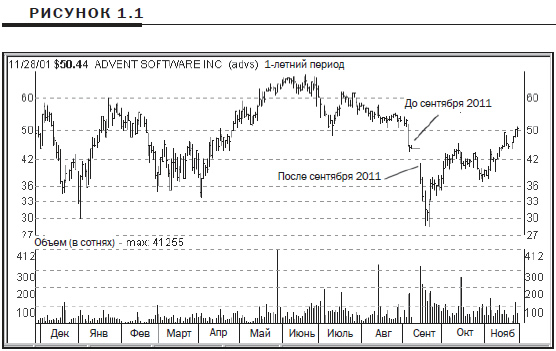

Возможно, вы сочтете снижение на 30, 40 или 50% несправедливым наказанием за то, что компания недополучила лишь цент прибыли. Однако масштаб падения зависит от изменившихся ожиданий относительно будущего роста. На рис. 1.1, как вы помните, представлены перспективы увеличения капитала в 10 000 долл. в зависимости от доходности. Если годовая доходность в течение 15 лет будет составлять 20%, то сумма вашей инвестиции увеличится в 16 раз, а при доходности в 10% — только в 4 раза. Проценты имеют значение, когда речь заходит о процентных ставках или темпах роста прибыли на акцию. Если существуют опасения, что темпы роста компании замедлятся с 20 до 10% (то есть сократятся вдвое), вполне логично ожидать падения цен на ее акции на 50% или даже более.

Как видите, текущая доходность — это только наиболее явный фактор рыночной оценки акции. Вся эта хрупкая конструкция опирается на мощные стены восприятия рынком будущей доходности и доверия инвесторов к тому, что заявленная доходность будет достигнута.

Рыночное восприятие зависит от множества факторов. Благоприятный аналитический отчет о высокой ожидаемой прибыли, возможно, обратит внимание рынка на компанию, а игроки возьмут ее на заметку. Такой же эффект может вызвать запуск нового продукта или приход нового менеджмента, придерживающегося агрессивного стиля управления. Все это может восприниматься как факторы, говорящие в пользу будущего роста прибыли, и подобное восприятие найдет отражение в коэффициенте «Цена/Прибыль» (P/E) компании. Коэффициент P/E — это цена акции компании, деленная на величину ее прибыли в расчете на акцию. По сути, именно столько рынок готов платить за будущую прибыль компании на основании рыночного восприятия уровня этой прибыли («Роль повышения коэффициента P/E» далее в этой главе). Данные факторы объясняют, почему иногда мы видим огромное расхождение между коэффициентами P/E акций различных компаний.

В качестве довольно поучительных примеров рассмотрим компании Advent Software (ADVS) и Morgan Stanley (MWD). Прогнозируемая прибыль Advent на 2002-й финансовый год составляла 0,90 долл., а у Morgan Stanley за тот же год — 3,88 долл.1 В августе 2001 г., когда писалась эта глава, коэффициент P/E компании Advent с учетом прогнозируемой прибыли и цены акций около 46 долл. был равен 51; коэффициент P/E Morgan Stanley с учетом прогнозируемой прибыли и цены акций на уровне 50 долл. составлял 13. Это значит, что на рынке были готовы платить за Advent в 51 раз больше ее прибыли в расчете на акцию, а за Morgan Stanley — только в 13 раз больше. С чем связана готовность инвесторов заплатить за бумаги с прибылью в расчете на акцию всего в 90 центов столько же, сколько за бумаги с прибылью на акцию почти в 4 долл.? Все дело в восприятии будущей прибыли!

Рынок считал, что в дальнейшем прибыль Advent будет расти темпами существенно выше среднего. На деле в 2002 г. ожидаемый темп роста прибыли Advent составлял около 40%, и еще в течение минимум пяти лет прогнозировался рост примерно на 33% в год. Ожидания в отношении Morgan Stanley были значительно ниже. Фактические темпы роста ее прибыли за последние пять лет составляли около 14%, и на ближайшие два года этот показатель планировался на уровне лишь 5%. Итак, прогноз на 2001 г. по сравнению с предыдущим годом говорил о снижении прибыли примерно на 20%.

После объявления показателей прибыли за сентябрь акции Advent Software (ADVS) упали более чем на 20%.

Восприятие, однако, может меняться. Рынок способен очень быстро пересмотреть свое мнение о потенциале компании, что оказывает серьезное воздействие на цены акций. Пример Advent/Morgan Stanley был включен в рукопись нашей книги в августе 2001 г. К тому моменту, когда в ноябре того же года мы передавали ее в издательство, Advent объявила прибыль на акцию за 3-й квартал в размере 0,14 долл., хотя ожидался показатель 0,21 долл. На рис. 1.1 показано, что реакция рынка опередила объявление итогов 3-го квартала — скорее всего, причиной тому стали циркулировавшие на Уолл-стрит слухи о прекращении ускоренного роста прибыли. И хотя компания объясняла это событиями 11 сентября, ее котировки начали неуклонно снижаться еще в середине июля и резко упали в начале сентября. После 11 сентября падение цен на акции компании продолжилось.

После объявления показателей прибыли за сентябрь акции Advent Software (ADVS) упали более чем на 20%.

|

Этот пример из реальной жизни иллюстрирует, как высокий коэффициент Р/Е у той или иной акции может быть связан с завышенными ожиданиями темпов роста прибыли компании. А еще он показывает, что высокий Р/Е — это палка о двух концах: если компания не оправдывает ожиданий рынка, падение цены ее акций может быть скорым и болезненным.

Хотя восприятие рынком бумаг может изменяться очень быстро и кардинальным образом, цена акций часто меняется не сразу, а с течением времени, когда по рынку проходит волна информации. Изначально такой информацией обладает узкий круг лиц. Скажем, некий аналитик, отслеживающий некую акцию, решает повысить прогноз ее будущей доходности. Изначально доступ к этой информации ограничен избранными инвесторами фирмы, на которую аналитик работает (вообще-то так быть не должно, но чаще всего именно так и происходит). Затем волна распространяется и информация становится доступна все более широкому кругу лиц. Наконец, брокеры информируют непривилегированных клиентов, а затем измененный прогноз появляется в СМИ. К этому моменту «новую» информацию уже знают все.

Рост прибыли

Историческая и прогнозная прибыль доступны в режиме онлайн. Обычно прибыль в исторической перспективе выражается через ежегодные темпы роста за прошлый год, три года или пять лет. Чем история длиннее, тем она более показательна, а нарастающие темпы роста повышают доверие инвесторов. Прогнозируемая прибыль указывается на ближайший квартал, а также на текущий и будущий финансовый год. Крайне важен и прогноз темпов роста прибыли на акцию: как правило, он делается на период от года до пяти лет. (Прогноз темпов роста прибыли на акцию — один из параметров, который вы сравниваете с коэффициентом Р/Е при попытке определить приемлемость последнего.) Обязательно обратите внимание на то, как много аналитиков представили свои прогнозы. Мнение пяти аналитиков вызывает больше доверия, чем мнение одного, и вы можете в большей степени полагаться на данные оценки, если все пять аналитиков представили одинаковые прогнозы доходности, чем если бы разброс их был велик. Кстати, среднее значение по прогнозам всех аналитиков принимается как согласованный, или «официальный», прогнозный уровень, который компания должна достичь или превзойти.

|

Первым признаком того, что волна информации достигла широкой общественности, может стать резкое падение цены. Действительно, при открытии рынка цена может резко уйти вверх или вниз, повысившись или упав на 10-20% по сравнению с ценой закрытия предыдущего дня. Но может понадобиться несколько недель или месяцев, чтобы эффект изменившегося рыночного восприятия полностью отразился в цене акции. Одна из причин подобной задержки заключается в том, что институциональным инвесторам требуется немало времени, чтобы открыть (или ликвидировать) позицию по конкретной бумаге, поскольку размер их инвестиций зачастую значителен. Итак, даже если волна информации начала формироваться после появления первой капли сведений, изменение рыночного восприятия не завершится до тех пор, пока институциональные инвесторы не откроют или не закроют свои позиции.

Доверие инвесторов — вот еще один камень в фундаменте оценки акций. При проведении оценки акции вера в то, что будущая прибыль действительно будет получена, столь же важна, как и рыночное восприятие высоких темпов роста прибыли на акцию. Посудите сами: разве вы не предпочтете заплатить больше денег за бумагу, которая, по вашему глубокому убеждению, будет приносить 30% годовых, чем за ту, в которой вы не столь уверены? Естественно, чем сильнее вы верите в перспективу достижения определенных показателей прибыли или темпов роста, тем больше будет ваше стремление сделать ставку на то, что эта цель будет достигнута.

В основе доверия лежат прошлые результаты деятельности компании. Если ранее она выполняла, а еще лучше — превышала свои прогнозы по доходности из квартала в квартал, инвесторы начинают верить в то, что это будет происходить и в будущем. Если в течение многих лет компания демонстрировала годовой рост прибыли на 20%, легко поверить, что и в дальнейшем рост составит те же 20% (если именно это прогнозируют аналитики). Хорошие исторические данные вызывают доверие к прогнозам на перспективу. Такое доверие к будущим возможностям компании выражается в росте ее P/E, а именно в повышении цены ее акций по сравнению с текущей прибылью в расчете на акцию. Вот почему летом 2001 г. инвесторы готовы были заплатить за акции Advent Software в 50 раз больше по сравнению с тогдашним коэффициентом P/E — они действительно верили в то, что Advent сможет достичь или превысить целевые уровни прибыли.

Доверие не возникает и не исчезает в одно мгновение. Точно так же как существует волна информации, меняющая рыночное восприятие компании, есть волна доверия со стороны инвесторов, которое меняется с течением времени. Отличным примером может служить крах компании Enron в конце 2001 г. После него рынок захлестнула волна падения доверия, вызвавшая снижение цен акций практически всех компаний, у которых были проблемы с бухгалтерским учетом.

Именно подобная комбинация рыночного восприятия и доверия инвесторов относительно будущих темпов роста компании — движущая сила цены акций, а значит, и коэффициентов P/E. Перемены в том или другом вызывают изменение цены акций, приводя к ее росту или снижению. Об этих двух факторах мы будем говорить на протяжении всей книги.

События, меняющие восприятие или доверие

Бывает так, что единственными надежными данными, на которых вы можете основывать свои решения о вложениях в ту или иную акцию, оказываются ее прошлая и ожидаемая доходность. Возможно, этого будет достаточно, однако вам придется постоянно отслеживать свои акции, чтобы не пропустить события, способные изменить либо восприятие рынка, либо доверие инвесторов. Эта пара факторов, словно добрые друзья, идут рука об руку, и если споткнулся один, оступится и другой.

Давайте взглянем на некоторые события, которые могут изменить восприятие будущей доходности акций и соответствующий уровень доверия (различные стратегии, которые вы применяете для воплощения в жизнь своего стиля инвестирования, тесно с ними связаны). Ниже мы предлагаем вам список из 10 факторов, которые приводятся, на наш взгляд, в порядке убывания их влияния на рыночное восприятие и/или на уровень доверия инвесторов.

1. Объявление прибыли. Кто выиграл: вы или Уолл-стрит?

Квартальная прибыль компании — это фактор номер один, меняющий восприятие рынка и доверие инвесторов, хотя направление этих изменений, нужно отметить, не всегда оказывается таким, как вы ожидали. Мы уже говорили о том, что может случиться, если компании недостает лишь скромного цента до достижения целевого уровня. А сколько раз мы слышали о том, что после объявления компанией рекордной прибыли ее акции начинали падать в цене вместо того, чтобы дорожать? Подобная динамика, противоречащая здравому смыслу, опять-таки обязана рыночному восприятию будущей прибыли компании. Даже если только что объявленная прибыль оказалась очень высокой, рынок вполне мог ждать чего-то еще более грандиозного, потому что имел доступ к так называемым whisper numbers, или негласным ожиданиям рынка (дословно — «суммы по слухам»). В связи с этим позитивная на первый взгляд новость воспринимается как негативная и позиции по акции начинают ликвидироваться, к искреннему недоумению инвесторов-новичков. Неспособность компании достигнуть «сумм по слухам» часто рассматривается как раннее предупреждение о том, что будущая прибыль и темпы роста также не будут достигнуты.

«Суммы по слухам»

«Суммы по слухам» — неофициальные прогнозы будущей прибыли, которые высказываются аналитиками и брокерами в телефонных разговорах, на вечеринках или во время ланча за неделю или две до того, как компания объявит свои финансовые результаты. «Суммы по слухам» когда-то представляли собой привилегированную информацию, доступную только профессионалам с Уолл-стрит. Теперь они публикуются в интернете. «Суммы по слухам», как следует из их названия, могут основываться на слухах о каком-то значимом событии или же на неофициальных разговорах корпоративных инсайдеров. Но каков бы ни был их источник, «суммы по слухам», по сути, реальные ожидания рынка относительно прибыли компании, и если последней не удается их оправдать, то акции эмитента могут испытать такие потрясения, как если бы речь шла об обнародованных официальных прогнозах.

|

Само содержание объявления о показателях прибыли способно спровоцировать отрицательные перемены в восприятии или доверии. Возможно, в объявлении содержится негативный посыл: например, предупреждение о том, что в будущем квартале компания может испытать определенные трудности. Иногда всего лишь отсутствие положительных заявлений вызывает падение акций в цене. Как вы увидите далее в разделе о стилях инвестирования, существует опасность, что вы приобретете акции компаний, относительно которых ожидания очень высоки, а цена основана на экстраординарных прогнозах прибыли на долгосрочную перспективу. Даже незначительное изменение рыночного восприятия или доверия инвесторов может стать причиной кардинальных изменений в цене таких бумаг.

Есть и хорошая новость: если объявленная прибыль соответствует ожиданиям рынка или превышает их (особенно в том случае, если в истории эмитента подобное уже происходило), то надежды на светлое будущее компании и уверенность инвесторов в его достижимости подтолкнут котировки к новым высотам.

2. Изменение прогнозов: влияние изменения точки зрения

В ряде публикаций (в том числе и в наших книгах) утверждалось, что один из наиболее надежных индикаторов, предсказывающих позитивные или негативные изменения цен акций, — это пересмотр аналитических прогнозов в течение месяца. Первый аналитический обзор, как правило, бывает положительным: аналитик обычно выполняет долг перед своей фирмой, стараясь сказать что-то хорошее о компании. Изменение этих прогнозов, однако, весьма показательно, ведь аналитику требуется сделать определенное усилие и сказать: «Я изменил свое мнение, я допустил ошибку». К примеру, если он заявляет: «В прошлом месяце я говорил, что компания заработает доллар, но теперь я считаю, что она заработает доллар и десять центов», это очень позитивный сигнал по двум причинам. Во-первых, аналитик проявил инициативу и повысил прогнозы. Во-вторых, объявление результатов, как правило, отражает некоторые новые события или улучшения в отрасли или в компании. В связи с этим неудивительно, что пересмотр прогноза доходности в сторону увеличения положительно отразится на цене акций эмитента.

Понижение аналитического прогноза оказывает более сильное воздействие на стоимость акции, чем его повышение; на самом деле оно может стать просто-таки разрушительным. Аналитику необходима немалая доля мужества, чтобы понизить прогноз, поскольку во многих случаях ему приходится говорить неприятные вещи о клиенте собственной фирмы.

Вновь хотелось бы подчеркнуть, что количество аналитиков, меняющих прогнозы, весьма существенно: если несколько аналитиков одновременно повышают или понижают прогноз, это окажет более сильное воздействие на акцию, нежели когда это сделает один из них.

3. Предупреждения компании: «Мы с сожалением вынуждены сообщить о...»

Когда компания сама предупреждает акционеров, что не сможет обеспечить прогнозную прибыль в следующем отчетном периоде, будьте настороже. В 2001 г. у компаний вошло в обычай делать предупреждения, что в будущем дела пойдут не так хорошо, как ожидалось. Это одна из причин того, что к 3-му кварталу 2001 г. мы увязли в медвежьем рынке. В каждом отчетном квартале указанного года компании одна за другой понижали прогнозы будущих результатов деятельности. Подобного рода заявления столь негативно отражаются на ценах акций, что можно быть уверенным в следующем: если компания решается на такое, стало быть, это правда. Раскрытие информации компанией — один из лучших способов узнать, что вероятнее всего произойдет с будущей прибылью.

Имеются, однако, и исключения. Некоторые эмитенты (например, Microsoft) известны своей тактикой умышленного занижения прогнозной прибыли. Они провоцируют аналитиков делать прогнозы ниже уровней, которые на самом деле планируется достичь. В результате компания постоянно идет наравне или переигрывает Уолл-стрит. В целом же, когда делаются заявления о неспособности в будущем показать ожидаемые результаты, в это стоит поверить.

Телефонные конференции при объявлении прибыли

Интернет перебросил мост через пропасть, разделявшую руководство компании и частных инвесторов. Теперь можно получать информацию о прибыли непосредственно из первых рук, слушая посредством телефонных конференций доклады менеджмента о финансовых результатах за квартал (Earnings Conference Calls). Эти ежеквартальные разговоры «тет-а-тет» между главой компании (CEO), ее финансовым директором (CFO) и аналитиками в большинстве своем открыты для публики через интернет. Список сайтов, которые транслируют телефонные конференции при объявлении компаниями прибыли, можно найти в приложении 1 наряду с сайтами, публикующими календарь предстоящих объявлений финансовых результатов.

|

4. Изменение процентных ставок: когда говорит Гринспен...

Снижение процентных ставок имеет два потенциальных фактора воздействия на акции, и оба можно в целом оценить как позитивные. Прежде всего, как мы знаем, низкие процентные ставки побуждают покупателей тратить больше денег, что увеличивает прибыль компаний, которые в силу этого готовы наращивать товарные запасы, больше инвестировать в научные исследования, новые продукты и расширение бизнеса, что в совокупности стимулирует экономику. Ожидается, что растущая прибыль обеспечит повышение доходности, поэтому усилится доверие инвесторов к потенциалу роста прибыли компаний. Таким образом, низкие процентные ставки вызовут позитивные изменения во всех отраслях экономики. Именно поэтому Федеральная резервная система (ФРС) в 2001 г. снижала процентные ставки, надеясь приостановить сползание США в рецессию.

Второе положительное воздействие снижения процентных ставок не имеет ничего общего с рыночным восприятием будущей прибыли или доверием инвесторов. Низкие процентные ставки просто приводят к тому, что инвесторы не покупают долговые инструменты, предпочитая им акции, что приводит к росту цен последних.

Повышение процентных ставок имеет прямо противоположный эффект. Высокие ставки сокращают потребительские расходы, уменьшают прибыль компаний, действуют как ограничительный фактор корпоративных расходов, что в совокупности оказывает негативное влияние на экономику. Кроме того, из-за высоких процентных ставок деньги перемещаются с фондовых рынков на рынки долговых инструментов. Безусловно, есть компании и отрасли, которые выигрывают от высоких ставок (например, банковский сектор), и они могут совершенно иначе реагировать на изменения процентных ставок.

5. Инсайдерская торговля: они наверняка знают что-то, чего не знаем мы

ЕСЛИ инсайдеры компании тратят свои деньги, заработанные тяжким (хотя кто-то назвал бы его не столь тяжким) трудом, на покупку акций на открытом рынке, это очень хороший знак — значит, они верят, что прибыль их компании превзойдет ожидания рынка. Как минимум это означает, что текущая цена акций данного эмитента, по их собственным ощущениям, занижена. И вообще, кто может быть лучше осведомлен об ожиданиях компании, чем ее руководители? Конечно, инсайдеры не всегда оказываются правы, а будущее иногда приносит не совсем то, что ожидалось. Но даже если ожидания оправдываются, рынок отнюдь не всегда разделяет настроения инсайдеров И акция падает в цене. Тем не менее инсайдерские покупки можно считать одним из двух наиболее показательных индикаторов будущего позитивного движения цен (второй индикатор, как мы уже знаем, — это изменение аналитических прогнозов).

Инсайдерские продажи, которые трудно назвать благоприятным фактором, не обязательно говорят о том, что дела плохи. Во многих компаниях акции — базовая составляющая компенсационных пакетов членов руководства, из-за чего инсайдеры не имеют практической возможности покупать новые дома ИЛИ отправлять детей на обучение в колледж без продажи акции. Более того, у инсайдеров часто есть лишь несколько недель в каждом квартале для проведения подобных продаж. Не существует каких-либо жестких И непреложных правил, однако большинство публичных компаний разрешают своим инсайдерам торговать акциями только при условии, что финансовые результаты за последний квартал уже опубликованы, а показатели за следующий квартал еще не известны даже самим инсайдерам. Идея заключается в том, чтобы не позволить инсайдерам совершать сделки С использованием информации, которая еще закрыта для общественности. Так ИЛИ иначе, инсайдерские продажи не повышают доверия к будущим результатам компании, И, если инсайдеры продают бумаги эмитента в больших объемах, это считается очень плохим сигналом.

6. Волновой эффект отраслевых новостей

Результаты деятельности той ИЛИ иной отрасли также могут повлиять на доверие инвесторов И рыночное восприятие. ЕСЛИ большинство акций компаний какого-либо сегмента показывают хорошие результаты, то это благоприятно воздействует на все акции сектора. Новости относительно отрасли в целом могут укрепить ИЛИ разрушить рыночное восприятие И доверие инвесторов ко всем его акциям.

Давайте взглянем на нефтяной сектор конца 2000-го — начала 2001 гг. Одна за другой нефтяные компании сообщали о значительном улучшении показателей прибыли по одной простой причине: цены на энергоносители пошли вверх. Действительно, практически все компании нефтяной отрасли представили хорошие прогнозы прибыли. Если дела у компаний той или иной отрасли идут хорошо по одной и той же причине, можно предположить, что хорошая новость, вероятнее всего, затрагивает всех и каждого.

Аналогичный волновой эффект имеют и плохие новости. Так, снижение затрат можно считать позитивной новостью для потребителей, но негативной с точки зрения прибыли компаний. Снижение цен на персональные компьютеры в 2001 г. понизило ожидания и доверие инвесторов ко всей компьютерной отрасли, а возобновление ценовых войн в авиаперевозках негативно повлияло на акции всех авиакомпаний.

7. Изменение рентабельности: хорошая или плохая новость?

С ростом выручки обычно растет и рентабельность. В целом это означает, что масштабы компании увеличились до того уровня, когда она может позволить себе покупать большие объемы сырья по меньшим ценам, или что могут быть повышены постоянные издержки. Вероятно, это означает также, что дела у компании идут очень хорошо и она имеет возможность поднять цены. Рост рентабельности может быть обусловлен повышением отпускных цен или снижением расходов. Каждая из этих причин — хороший знак, усиливающий ожидания благоприятных финансовых результатов в будущем.

С другой стороны, уменьшение рентабельности обычно бывает вызвано либо сокращением выручки (что приводит к агрессивной ценовой политике), либо повышением затрат на сырье. Несмотря на то что компании редко делают публичные заявления об изменении рентабельности, новость о снижении цен может стать потрясением для СМИ. Ценовые войны или падение цен — верные признаки того, что рентабельность вскоре пойдет вниз, и велика вероятность того, что рыночное восприятие будущего роста прибыли соответствующих компаний также изменится. Подтверждение понижения рентабельности можно найти в отчетах компании по формам 10Q и 10К2 или при помощи поисковых фильтров по акциям (доступны в интернете).

8. Изменение товарных запасов: знак того, чтобы копнуть глубже

Изменение товарных запасов компании может оказать влияние на будущую прибыль, а значит, на восприятие рынка и доверие инвесторов. Рост товарных запасов — почти всегда верный признак спада продаж, а это не предвещает ничего хорошего для будущей прибыли.

Влияние снижения товарных запасов на будущую прибыль не столь однозначно. Как правило, чем меньше товарных запасов, тем лучше, однако эти запасы могут снижаться и из-за проблем на производстве. Если в формах 10Q или 10K наблюдается изменение величины товарных запасов, копните глубже и попытайтесь понять, что происходит в действительности.

9.Технологии и продукты. Новое — значит хорошее

Технологический прорыв естественным образом повышает ожидания будущей прибыли компании. То же самое делают и новые продукты. Если фармацевтическая компания получает от Федерального управления по лекарственным средствам США (FDA) «добро» на выпуск нового препарата или же производитель чипов начинает поставку новых чипов, крепнет уверенность инвесторов в том, что будущая прибыль будет достигнута на практике. Однако в этом случае необходимо следить за временными рамками вывода новой технологии или продукта на рынок. Данный процесс, как правило, проходит в три этапа.

На первом этапе компания делает первичное заявление о том, что собирается разрабатывать новый продукт на основе технологической инновации. Как правило, объявление о новом продукте — позитивный фактор, повышающий ожидания будущей прибыли.

Второй этап начинается с завершением разработки продукта или с утверждением его в FDA (если необходимо). К этому времени доверие инвесторов повышается, потому что все идет к тому, что ожидаемая прибыль будет достигнута.

Третий этап — это начало реализации продукта и определение рентабельности продаж. Если объем продаж и рентабельность в норме, то уровень доверия снова повысится, оказав положительное влияние на прибыль компании.

10. Провал продукта: губительный или поправимый брак?

Провал продукта на рынке оказывает более серьезное воздействие на рыночное восприятие или доверие инвесторов, чем успех. Например, если для вывода продукта на рынок требуется разрешение FDA, отзыв такого разрешения может привести к резкому падению цен акций компании. Если по какой-либо причине не удается вывести продукт на рынок в соответствии с планом, можно не сомневаться, что прогнозная прибыль не будет получена, что незамедлительно отразится на цене акций.

Разумеется, за исключением тех случаев, когда этого не происходит...

Всегда бывают исключения из правил, удивляющие многих инвесторов. Иногда заявление о прекращении выпуска продуктовой линейки или о закрытии филиала компании положительно влияет на восприятие рынка и доверие инвесторов. Обычно такое случается, если ранее появлялись слухи, что данный филиал был бременем для компании, а продукт, о котором идет речь, не вызывал доверия инвесторов и вредил рыночному восприятию будущей прибыли. В таких случаях осознание возможности остановить убытки способно повысить доверие инвесторов, а значит, считается позитивным событием.

Перечисленные выше факторы — это лишь краткий обзор того, что может повлиять на восприятие будущей прибыли или веру инвесторов в способность компании эту прогнозную прибыль получить. Важно иметь в виду, что независимо от стратегии и стиля инвестирования именно будущая прибыль и/или уверенность в ее достижимости в действительности влияют на стоимость акций. При выборе инвестиционной стратегии необходимо учитывать эти факторы.

РОЛЬ повышения коэффициента P/E

Скажем, компания ABC имеет коэффициент P/E, равный 10, цена ее акций составляет 44 долл., и в текущем квартале планируется получить прибыль на акцию в 1,10 долл. (4,40 долл. за год). В прошлом году в том же квартале ABC заработала 1,00 долл. на акцию, что дает текущий прирост в 10%. Однако в этом квартале компания зарабатывает не 1,10, а 1,20 долл., а следовательно, темп роста увеличивается до 20% по сравнению с 1,00 долл. в том же квартале прошлого года. Если в результате рынок поверит, что компания продолжит расти такими же темпами, сложится довольно любопытная ситуация. При темпах роста в 20% инвесторы должны быть готовы к тому, чтобы заплатить за акции компании ABC минимум в 20 раз больше ее текущей прибыли в расчете на акцию. Темпы роста в 20% в этом году обеспечат прибыль на акцию в 4,80 долл. вместо 4,40 долл. Итак, если инвесторы уверуют в перспективы компании и заплатят в 20 раз больше ее текущей прибыли на акцию (что обеспечит P/E на уровне 20), то цена акции эмитента вырастет приблизительно до 96 долл.!

Цена акции в этом примере выросла более чем вдвое, поскольку повысился коэффициент P/E, но это еще не предел. Например, «файфбэггеры» и «тенбэггеры»3 — акции, которые выросли в 5 или 10 раз от первоначальной цены, — работают за счет роста прибыли в расчете на акцию и повышения P/E. Чтобы проиллюстрировать это, возьмем ту же акцию компании ABC, которая, согласно восприятию рынка, имеет темпы роста 20%; иными словами, предполагается, что в этом году прибыль на акцию составит 4,80 долл. Скажем, в следующем квартале ABC заработала 1,30 долл., и это дало основание поверить, что акции эмитента будут расти на 30% в год, а не на 20%. В результате мы имеем компанию, которая должна была пару кварталов назад отразить прибыль на акцию в 1,10 долл., а теперь данный показатель у нее составляет 1,30 долл.

Если после этого рынок поверит, что акция, от которой несколькими кварталами ранее ожидали роста на 10%, теперь будет расти на 30% (и если рынок уверует, что темпы роста на 30% будут устойчивы), инвесторы, судя по всему, проявят готовность заплатить за нее в 30 раз больше величины прибыли на акцию или даже более. Это приведет к повышению коэффициента P/E до 30 или выше, а цена акции вырастет приблизительно до 160 долл. Такая акция будет называться «форбэггер», и кто из нас не пожелал бы владеть такими ценными бумагами?

Помните, что коэффициенты P/E следует сравнивать с P/E рынка, который представляет собой средний коэффициент P/E всех акций. Как показывает практика, P/E рынка попадают в диапазон значений от 15 до 25. При допущении, что P/E рынка находится ближе к верхним границам этого диапазона, вполне логично, если коэффициент P/E для быстрорастущей компании будет иметь значение выше 30 или даже выше 50. В этом случае, однако, рынок потребует от такой компании продолжения роста с темпами выше средних и накажет ее, если ей не удастся оправдать его ожиданий.

|

1 Все значения приведены по состоянию на 18 августа 2001 г.

2 10Q — стандарт ежеквартального отчета, утвержденный Комиссией по ценным бумагам и биржам США, который публикуют все публичные компании, прошедшие процедуру листинга. Отчет должен быть опубликован в течение 45 дней после окончания финансового квартала.

10К — подробная версия годового отчета, представляемого в Комиссию по ценным бумагам и биржам. Отчет дает полный обзор положения компании и должен быть предоставлен в течение 90 дней после окончания финансового года. Прим. ред.

3 Термин пришел из бейсбольного жаргона, где дубль называется «тубэггер», потому что он дает забивающему право на две базы, или «бэгз». Аналогичным образом тройной удар называется «трибэггер» и конечная цель — «форбэггер». Прим. пер.

|

|