|

В течение семи последних лет педагогической и консалтинговой деятельности автору данной статьи пришлось интенсивно заниматься разработкой и экспертизой инвестиционных проектов в интересах украинских предприятий. За это время удалось проанализировать и систематизировать основные ошибки, которые появлялись в реальных инвестиционных проектах, в частности, в их финансовых разделах. Постепенно пришло ощущение того, что буквальное изложение основных технологий финансового менеджмента, которые описываются в хорошо известных западных учебниках, не дает возможности украинским финансовым менеджерам правильно и полно понять сущность этих технологий и применить их на практике. Необходимо некоторое переосмысление методического подхода к изложению технологий оценки эффективности инвестиций и практического использования этих технологий. Интересно отметить, что крупные западные институциональные инвесторы (МБРР и ЕБРР), заходя со своим капиталом на «рыночное» пространство стран СНГ и не обнаруживая необходимой профессиональной квалификации, прибегали к упрощенным подходам при оценке критериев целесообразности инвестиций. В настоящей статье сделана попытка, обобщить и систематизировать основные особенности подходов к обоснованию целесообразности инвестиций, сложившиеся в странах с переходной экономикой, и предложен некий обобщенный подход, который целесообразно использовать в практической деятельности предприятий.

Типичные особенности инвестиционного проектирования в странах с переходной экономикой

К тому времени, когда западный капитал пересек границу стран СНГ, на подавляющем большинстве предприятий не умели оценивать эффективность инвестиций так, как это требовалось, согласно канонам инвестиционного проектирования. Далее приведены характерные особенности практической реализации процесса инвестиционного проектирования, которые во многом остаются и по сей день.

Первая особенность состоит в непонимании экономической сущности стоимости капитала, как доходности альтернативного вложения тех денег, которые используются в качестве источника финансирования рассматриваемого инвестиционного проекта. В самом начале процесса перехода Украины к рыночной экономике нередко приходилось слышать фразу: «Ведь это мои деньги и поэтому они ничего не стоят». Сейчас пришло понимание того, что деньги «стоят» столько, сколько инвестор может заработать при альтернативной возможности их инвестирования при условии, что рассматриваемые проектом и альтернативные инвестиции имеют одинаковый риск. Если же риск новой инвестиции выше, то инвестор вправе требовать более высокую «отдачу» на свои деньги. Несмотря на это «понимание», тем не менее, в реальных проектах в качестве ставки дисконта при расчете показателя NPV (чистой приведенной стоимости проекта) используется некоторый фиксированный показатель, например, 15%. Совсем недавно мне пришлось слышать фразу: «В прошлом году мы использовали в качестве дисконта 18%, а в этом году — 15%». Это немного напоминает хорошо известную шутку о «средней по больнице температуре больных». Дело в том, что принятая для дисконтирования денежных потоков ставка как раз и должна совпадать со стоимостью капитала. Если используется и собственный, и заемный капитал, то это будет так называемая средняя взвешенная стоимость капитала, обозначаемая WACC. Чем выше стоимость капитала проекта, тем «труднее» проекту стать экономически обоснованным.

Вторая особенность заключается в непонимании экономического смысла показателей эффективности инвестиций NPV и IRR (внутренняя норма прибыльности). Уже научились формально дисконтировать денежные потоки, приводя их к некоторому моменту времени в начале проекта, но финансовый смысл дисконтирования остается за пределами практического понимания этого феномена. В сознание специалистов по инвестиционному проектированию не вошло понимание того, что инвестиционный проект признается целесообразным, если денежные потоки (CF), которые генерируются проектом, обеспечивают два условия: отдачу на вложенные деньги (доход инвестора) и покрытие исходной инвестиции.

Как же проверить выполнение этих двух условий? Для этого надо рассчитать NPV проекта, т. е. продисконтировать все денежные потоки. Продисконтировать денежный поток как раз и означает вычесть из него доход инвестора. Потом все входные денежные потоки «с отрезанными доходностями» сопоставляются с суммой инвестиций, т. е. выходными денежными потоками. И если эта сумма больше нуля, то проект принимается, как таковой, поскольку он возвратит вложенные деньги и обеспечит требуемый инвесторами доход.

Типичной ошибкой непонимания экономического смысла NPV является отсутствие согласования между процедурой оценки денежного потока и ставкой дисконта. Нетрудно понять, что если дисконтирование является процессом «отрезания» доходности инвестора от входного денежного потока, то вычитать процентные платежи в процессе расчета денежного потока не следует, так как вычитание процентных платежей и есть, по существу, дисконтирование. Таким образом, существует опасность того, что денежные потоки дисконтируются дважды: первый раз при помощи формального вычитания процентных платежей из операционной прибыли, а второй — в процессе формального дисконтирования при расчете показателя NPV. Данная особенность расчета NPV является типичной ошибкой украинских инвестиционных проектов.

Вернемся еще раз к экономическому смыслу NPV. Многие неискушенные финансовые аналитики считают, что NPV — это та сумма дополнительных денег, которые принесет проект предприятию или его владельцу. Другими словами, если NPV проекта, который рассчитан на пять лет, к примеру, равен $250 000, то эту сумму можно получить к окончанию проекта и, конечно же, надеяться на ее использование. Данное заблуждение представляется очень наивным. Уже через год после начала проекта все может кардинально измениться как в лучшую, так и в худшую сторону. Высокое положительное значение NPV — это своеобразный запас прочности проекта на случай негативных изменений рыночных условий. Чем выше NPV, тем ниже степень риска инвестора (как кредитного, так и прямого).

В этой связи концепция буквального отслеживания (мониторинга) реализации инвестиционного проекта представляется также ошибочной. Нет смысла добиваться «любой ценой» выполнения проекта в том виде, как это спрогнозировано в бизнес-плане. Необходимо просто направлять усилия менеджмента на повышение прибыльности бизнеса. Роль инвестиционного проекта заканчивается, собственно, как только принято решение о финансировании.

В заключение этого многосложного объяснения отметим еще одну, третью особенность, которая не лежит в плоскости методического непонимания инвестиционных технологий. Эта особенность заключается в некоторой полярности отношения к инвестиционному проекту кредитного и прямого инвестора. Они и на самом деле полярные, так как кредитный инвестор заинтересован только в том, чтобы вернуть свои деньги и получить проценты. В то же время собственник (прямой инвестор) стремится максимально заработать на проекте. В международной практике эти два направления объединяются в рамках показателя NPV: при прогнозировании денежных потоков не учитываются процентные платежи по кредиту и погашение основной части долга, а дисконтирование производится по WACC, т. е. с учетом и заемного, и собственного источников финансирования. Если показатель NPV положительный, то автоматически удовлетворяются интересы и кредитора, и собственника. В условиях стран с переходной экономикой собственник имеет повышенный интерес к собственным деньгам и их использованию. А кредитор очень боится того, что его деньги не вернутся назад. В этих условиях появляется необходимость параллельно делать две оценки: оценку экономики проекта в целом и оценку экономической эффективности собственного капитала при условии, что все обязательства перед заемщиком выполнены.

Продолжение статьи является логическим следствием отмеченных ранее характерных особенностей отношения к инвестиционному проектированию в странах с переходной экономикой. Далее представлен обобщенный методический подход, который разрешает противоречие, отмеченное в последней, третьей особенности, и в то же время делает понятным экономическое содержание стоимости капитала и показателей NPV и IRR.

Два подхода к оценке эффективности инвестиционного проекта

В соответствии с общепринятыми стандартами инвестиционного проектирования, инвестиция признается целесообразной, если показатель NPV больше нуля, а внутренняя норма доходности выше стоимости капитала. Для того чтобы не допустить ошибки в расчете этих показателей, сформулируем принцип согласования процедуры прогноза денежного потока и расчетной ставки дисконта. Суть принципа состоит в том, что прогноз денежного потока и оценка стоимости капитала, принимаемая в качестве показателя дисконта, должны быть сопряжены в виде единой расчетной схемы. Этот принцип не «открывает Америки», но для новичка в области использования технологии инвестиционного планирования, будет играть роль своеобразного ограничителя, который не позволит ему сделать ошибку. В соответствии с этим принципом, в частности, при расчете денежного потока финансовые издержки (процентные платежи) должны игнорироваться, если в качестве стоимости капитала принимается взвешенная средняя стоимость капитала.

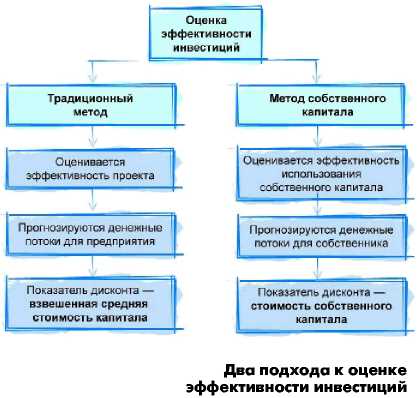

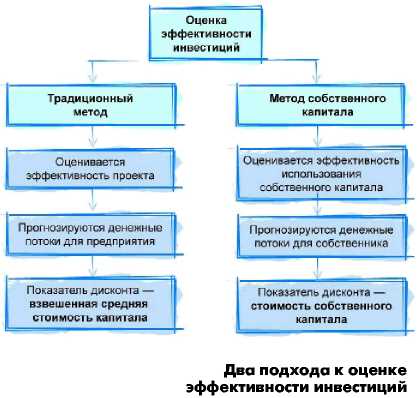

Представляется целесообразным выделить два подхода к оценке эффективности инвестиций. Первый подход назовем традиционным. В рамках этого подхода будет оцениваться эффективность всего бюджета капитала. Второй подход оценивает эффективность использования собственных денег инвестора и, потому, будет называться методом собственного капитала. В первом случае мы оцениваем денежные потоки для проекта и сравниваем их с общей суммой инвестиций, во втором случае — денежные потоки только для собственника и сопоставляем их с суммой собственного капитала, используемого для финансирования инвестиций. На рисунке показаны характерные отличия рассматриваемых подходов.

Следует подчеркнуть, что отмеченные различия не являются принципиальными с точки зрения оценки результативности инвестиций в виде операционной прибыли. Речь идет только о согласовании схемы пересчета операционной прибыли в денежный поток, с одной стороны, и расчетной ставки дисконта — с другой. В обоих методах в качестве стартовой позиции расчета денежного потока будут приняты прибыль до амортизации, проценты и налог на прибыль (EBITDA). В дальнейшем эти два метода рассматриваются отдельно в соответствии с [1].

Традиционный метод расчета показателей эффективности

Данный метод имеет следующие особенности:

- в качестве показателя дисконта при оценке NPV проекта используется взвешенная средняя стоимость капитала (WACC) проекта;

- в процессе принятия решения на основе IRR-метода значение внутренней нормы доходности проекта сравнивается с WACC;

- при прогнозе денежных потоков не учитываются процентные платежи и погашение основной части кредитной инвестиции.

Прокомментируем некоторые особенности расчета показателей эффективности

традиционным методом:

- амортизация добавляется к чистой прибыли, т. к. не является денежным оттоком и включается в валовые издержки для целей налогообложения;

- под «высвобождением рабочего капитала» понимается объем инвестиций в оборотные средства предприятия, связанный с увеличением дебиторской задолженности и товарно-материальных запасов, которые к концу проекта ликвидируются, что приводит к дополнительному положительному денежному потоку. Понятно, что этот денежный поток появляется только в последний год проекта;

- остаточная стоимость оборудования также квалифицируется, как положительный денежный поток в последний год проекта, т. к. допускается, что оборудование будет продано по остаточной стоимости или будет использовано для целей другого проекта;

- дополнительные денежные потоки в связи с изменением рабочего капитала появляются в том случае, когда основные статьи оборотных средств предприятия (дебиторская задолженность и товарно-материальные запасы) и краткосрочных обязательств (кредиторская задолженность) изменяются в процессе реализации проекта. Это является, главным образом, следствием изменения объема реализации продукции предприятия. Действительно, если объем реализации увеличивается, согласно проекту, на 10%, то пропорционально этому увеличивается дебиторская задолженность. Например, дебиторская задолженность предприятия увеличилась в течение года с 50 000 до 62 000 грн. Это означает, что долг предприятию со стороны клиентов возрос на 12 000 грн., т. е. предприятие «теряет» 12 000 грн. «живых» денег. Следовательно, такое изменение квалифицируется как отрицательный денежный поток. Такое же положение имеет место для статьи «товарно-материальные запасы». Увеличение кредиторской задолженности, наоборот, соответствует увеличению денежного потока.

Подчеркнем еще раз, что при расчете денежного потока не были учтены процентные платежи и погашение основной части долга. Дело в том, что дисконтирование денежных потоков производится в соответствии с показателем дисконта, равным взвешенной средней стоимости капитала (в которую в качестве одной из компонент входит стоимость долга). При этом все дисконтированные денежные потоки при определении показателя NPV сравниваются с общей суммой инвестиций (в которую в качестве одной из компонент входит кредитная доля совокупности финансовых ресурсов, привлеченных для проекта). Напомним, что процесс дисконтирования и последующее сравнение с исходной инвестицией при оценке показателя NPV соответствует вычитанию из денежных потоков дохода инвесторов (прямых и кредитных) и сопоставлению современных значений денежных потоков с исходным объемом инвестиций (прямых и кредитных). Таким образом, если бы мы вычли процентные платежи и выплату основной части долга при прогнозе денежных потоков, мы тем самым учли бы долговую компоненту дважды: один раз в прямом виде в таблице прогнозов денежных потоков, а другой раз в процессе дисконтирования и вычисления NPV.

Расчетная схема для оценки эффективности инвестиций состоит из четырех основных этапов.

- Производим прогноз денежных потоков (табл. 1).

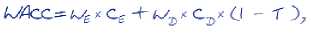

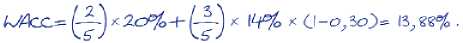

- Исходя из структуры финансирования инвестиций и стоимости отдельных ком

понент (при заданной ставке налога на прибыль) оцениваем взвешенную среднюю

стоимость капитала WACC по формуле:

где wE и wD — доля собственного и заемного капитала, соответственно;

CE и CD — стоимость (требуемая инвестором доходность) собственного и заемного капитала, соответственно;

Т — ставка налога на прибыль.

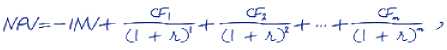

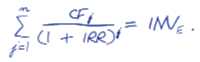

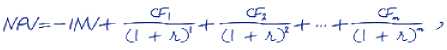

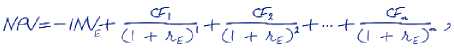

- Производим расчет показателя NPV по следующей формуле:

где INV — суммарный объем инвестиций;

r — взвешенная средняя стоимость капитала WACC;

CF1, CF2,..., CFn — денежные потоки, значения которых содержатся в последней строке табл. 1;

п — годы.

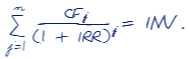

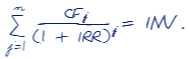

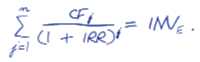

- Если используется IRR-метод, то значение показателя IRR определяется при решении уравнения:

Полученное значение внутренней нормы прибыльности (IRR) затем сравнивается со взвешенной средней стоимостью капитала. Проект принимается с точки зрения финансовой эффективности, если IRR > WACC.

Рассмотрим пример проекта, имеющего следующие исходные данные.

Инвестиционные потребности составляют 500 000 грн., из которых:

- основные средства — 450 000 грн.;

- оборотные средства — 50 000 грн.

Источники финансирования данных инвестиций включают:

- собственные средства в объеме 200 000 грн. с желанием получить 20% отдачи в год;

- заемные средства в объеме 300 000 грн. под 14% годовых.

Применяя формулу этапа 2, нетрудно подсчитать, что:

Срок проекта — 5 лет.

Параметры операционной деятельности предприятия таковы:

- объем продаж — 100 000 изделий за год;

- цена продукции — 20 грн. за единицу;

- переменные издержки — 14 грн. на единицу продукции;

- постоянные издержки (без амортизации) — 300 000 грн. в год.

Сначала для оценки NPV будем использовать традиционный метод. Для этого проведем прогноз денежных потоков по годам проекта (табл. 1).

Рассчитав NPV при ставке дисконта 13,88%, получим NPV = 385 569 грн. Значение внутренней нормы прибыльности для данного случая составит IRR = 40,69%. Как видно из полученных результатов, инвестиционный проект имеет высокую эффективность, так как внутренняя норма прибыльности намного превышает стоимость капитала.

Метод собственного капитала

Согласно методу собственного капитала, расчет показателей эффективности инве стиционного проекта производится при следующих допущениях:

- в качестве показателя дисконта при оценке NPV проекта используется стоимость собственного капитала проекта, причем в качестве расчетного объема инвестиций принимаются только собственные инвестиции;

- в процессе принятия решения на основе показателя IRR полученное в процессе оценки проекта значение внутренней нормы доходности проекта сравнивается со стоимостью собственного капитала;

- при прогнозе денежных потоков учитываются процентные платежи и погашение основной части кредитной инвестиции.

Расчет показателей эффективности производится с помощью следующей процедуры.

- Производим прогноз денежных потоков.

- Оцениваем стоимость собственного капитала компании rE.

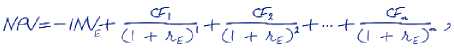

- Производим расчет показателя NPV по следующей формуле:

где INVE — объем собственных инвестиций;

rE — стоимость собственного капитала;

CF1, CF2,..., CFn — денежные потоки, значения которых содержатся в последней строке табл. 3.

- Если используется IRR-метод, то значение показателя IRR определяется с помощью решения уравнения:

Полученное значение внутренней нормы доходности затем сравнивается со стоимостью собственного капитала и проект принимается, если IRR > rE.

Таким образом, в рамках данной расчетной схемы, все кредитные элементы инвестиционной схемы «изымаются» в процессе расчета денежного потока.

Отобразим сказанное ранее на примере (исходные данные те же).

Для начала составим график обслуживания долга (табл. 2).

Денежные потоки получились закономерно ниже. Рассчитав NPV при ставке дисконта, равной стоимости собственного капитала 14%, получим NPV = 327500 грн. Значение внутренней нормы прибыльности для данного случая составит IRR = 78,38%.

Вывод в отношении эффективности проекта также оптимистичен, как и в случае использования традиционного метода.

Сравнение подходов

Приведенные расчетные схемы приводят принципиально к одинаковому результату. Тем не менее, количественные оценки показателей эффективности отличаются.

Сравним количественные оценки показателей эффективности. Прежде всего, отметим, что они не совпадают. Что же, оценка одного и того же проекта зависит от того, какой метод мы принимаем? Правильно ли это?

Оказывается, что ПРАВИЛЬНО. Дело в том, что в рамках традиционного метода мы оцениваем, насколько эффективно работает весь капитал: и собственный, и заемный. В этом случае, все 500 000 грн. В рамках же метода собственного капитала мы оцениваем эффективность только собственного капитала, т. е. наших собственных 200 000 грн. И возникает встречный вопрос: почему же показатели эффективности использования всего капитала и только собственного капитала должны совпадать? Это похоже на то, как отличаются рентабельность чистых активов (ROCE) и рентабельность собственного капитала (ROE). Такое совпадение возможно только, когда доля заемного капитала равна нулю.

Из рассмотренного примера следует, что оба метода одинаково хорошо «работают». Тем не менее, второй подход, предполагающий оценку эффективности применения собственного капитала, является более наглядным для кредитного инвестора и более гибким.

В самом деле, кредитный инвестор в процессе анализа проекта может наблюдать по конкретным строкам расчетной таблицы прогноза денежных потоков процентные платежи и погашение основной части долга. Результирующий денежный поток он расценивает в качестве элемента гарантии платежеспособности предприятия. Действительно, если предприятие не будет в состоянии реализовать все свои планы в отношении объемов реализации и валовых издержек, то это может снизить результирующие денежные потоки. Но наличие больших положительных чистых денежных потоков повышает уверенность кредитора в том, что он вернет свои деньги и получит проценты, так как имеет более высокий приоритет иска в случае, если предприятие окажется неплатежеспособным.

Второе преимущество схемы собственного капитала заключается в ее большей гибкости. Если схема обслуживания долга носит характер существенно неодинаковых годовых выплат (например, кредитор может предоставить отсрочку от погашения основной части долга на два года), то традиционная схема не «почувствует» этой особенности, тогда как в рамках схемы собственного капитала это адекватно отразится на результатах оценки эффективности проекта.

Рассмотрение обоих подходов позволяет всем заинтересованным в проекте участникам наиболее комплексно и глубоко проанализировать, насколько хорошо будет работать инвестиционный проект, принять более осознанное решение об участии в нем и оценить риск своего участия. Автор неоднократно применял этот подход, выполняя консалтинговые проекты преимущественно для стратегического отечественного инвестора. Необходимо отметить, что во всех случаях использование именно обобщенного подхода встречало полное понимание заказчика.

ЛИТЕРАТУРА

- Савчук В.П. Финансовый менеджмент предприятий: прикладные вопросы с анализом деловых ситуаций. — К.: Издательский дом «Максимум», 2001. — 600 с.

Об авторе:

Владимир Савчук,

Директор Днепропетровского Центра

послеприватизационной поддержки предприятий,

профессор программы MBA Международного института бизнеса (МИБ).

|

|